جريمة السحب: أموال المودعين طارت!

“إعادة هيكلة القطاع المصرفي” كان يجب أن تحصل منذ أكثر من ثلاث سنوات أي عند بداية الأزمة، لكن سياسة النكران والمكابرة والتعطيل لا تزال تؤجل أي محاولة جدّية أو علمية لاعادة الهيكلة، لدرجة أن هذا الكلمة بحد ذاتها لم يكن من المسموح استخدامها بفعل سياسة التعنّت وتغليب المصالح الخاصة على المصلحة العامة. فهل يُعقل أن تستمر المصارف في العمل على الرغم من إفلاسها منذ ثلاث سنوات وكأن شيئاً لم يكن وتستنزف المودعين للتخفيف من خسائرها وتعاند أي إعادة هيكلة منطقية وعلمية؟

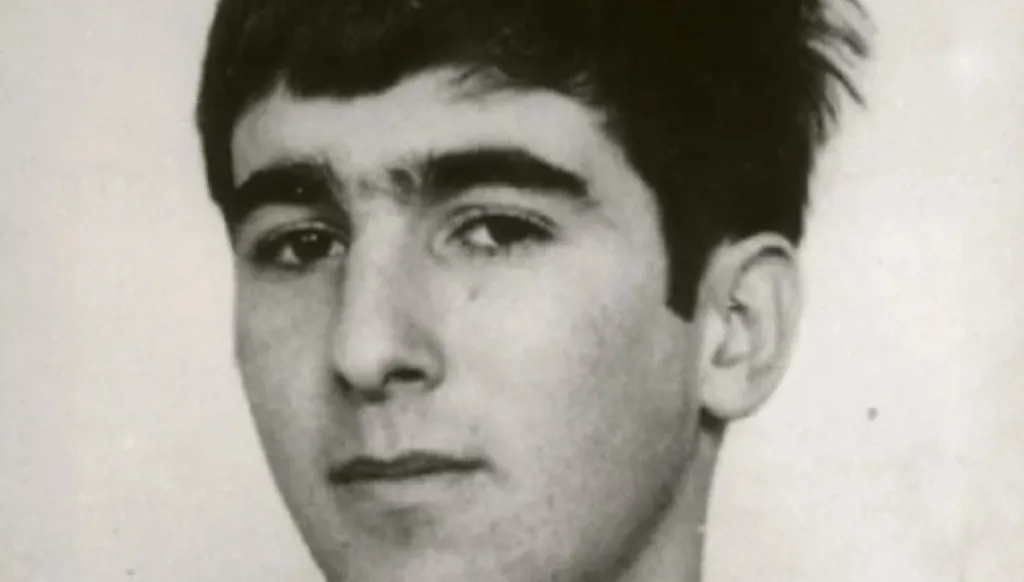

في هذا السّياق، انتقد وزير الدولة للاستثمار والتكنولوجيا السابق والخبير المصرفي في لبنان عادل أفيوني، في حديث لموقع “لبنان الكبير”، كل هذا التأخير “مما يجعل المعالجة صعبة أكثر بكثير ويدفع ثمنه المودع والقطاع المصرفي الذي فقد دوره ومصداقيته وفقد مبرّر وجوده وهو تمويل الاقتصاد المنتج”.

الصيغة العلمية لاعادة الهيكلة

أمّا بالنسبة الى الصّيغة العلميّة المناسبة لإعادة الهيكلة، فيرى أفيوني أنها يجب أن تكون “أولاً، الاتفاق على إعادة هيكلة ديون الدولة والمركزي والاتفاق على نسبة اقتطاع دين الدولة ودين البنك المركزي. ثانياً، تقويم إجمالي الخسائر في القطاع المصرفي وتقديم ميزانيات صادقة تأخذ في الاعتبار هذه الخسائر وأسعار الصرف الواقعية. ثالثاً، يمتص أصحاب المصارف هذه الخسائر أولاً وهذا من بديهيات النظام الرأسمالي ولا يتكبّد المودع أي خسارة قبل أن يخسر المساهمون كل رأسمالهم. رابعاً، بعد أن يتحمّل المساهمون الخسارة برأسمالهم، تبقى الخسائر المتبقية فتحوّل الى أسهم في المصارف يتملكها المودعون. هذه الهيكلة وترشيد الميزانية سيسمحان للمصارف عندها بإعادة الرسملة واستقطاب مساهمين جدد بإدارات جديدة وميزانيات شفافة واقعية، ويمكن أن تستعيد دورها في تمويل الاقتصاد وأن تحقق ربحية وتسخّرها لتعويض المودع المساهم”.

وعما إذا كان لبنان يحتاج إلى هذا العدد الضخم من المصارف، يؤكد أن “من الضروري التذكير بمبادئ العمل المصرفي الأساسية وهي أن المصرف التجاري هو رخصة مميّزة تعطي صاحبها الحق في استقطاب أموال المواطنين والمودعين شرط أن يكون جديراً بثقة المودعين، وأن يوظف هذه الأموال بطريقة حذرة ومتنوّعة وفي تمويل الاقتصاد لا في تمويل الدولة والمصرف المركزي”.

“البنك الجيد والبنك السيء”

ويعتبر أفيوني أن “الخطيئة الكبرى هي أن المصارف اللبنانية ضربت عرض الحائط بهذه المبادئ الأساسية وتحوّلت عن تمويل الاقتصاد الى تمويل سياسات الدولة الفاشلة وفسادها، وفرّطت بأموال المودعين وحوّلت دور المصارف من مصرف تجاري مهمته تمويل الاقتصاد الى مصرف استثماري يخاطر بأموال المودعين بالاستثمار في سندات عائدها مرتفع ومخاطرها مرتفعة. إذاً، المشكلة ليست في عدد المصارف بل في توسع دورها وانفلاته خارج الاطار التجاري”، مذكراً بأنه أول من اقترح خطة إعادة الهيكلة منذ أكثر من ثلاث سنوات، وهي خطة “البنك الجيد والبنك السيء” أي “أن نفصل في كل مصرف النشاط التمويلي التجاري وهذا مبرر وجود المصرف ودوره، وهو ما نسميه البنك الجيد عن المحفظة الاستثمارية في سندات الدولة. أما في سندات البنك المركزي فهو ما نسميه البنك السّيء ونعالج كل منهما على حدة”.

ويشدد على وجوب “ألا يبقى في المصرف الا النشاط التجاري أي تمويل الأفراد والمؤسسات. هذا هو الجزء الجيد من المصرف الذي يجب إعادة انعاشه ليلعب دوره في تمويل النمو والحركة الاقتصادية وهذا ما نسميه البنك الجيد أو good bank”، موضحاً أن “هذا الجزء تتم معالجته عبر إعادة تقويم أصوله ومعظمها قروض تجارية وإعادة رسملته بعد أن نفصل عنه محفظة السندات السيادية وسندات المركزي. اما المحفظة الاستثمارية في سندات الدولة فهذه شركة استثمارية وليست بمصرف تجاري والجريمة الكبرى كانت عندما حوّلوا المصارف إلى نشاط استثماري مخاطر”.

ويقول أفيوني: “إذا التزمنا بدور المصارف التجاري البحت واذا قامت الهيئات الرقابية بدورها بمراقبة نشاط المصارف وضبطها ينخفض تلقائياً حجمها لأنه يصبح محكوماً بحجم الاقتصاد وحاجاته. نحن لا نحدد عدد المصارف لكن يجب أن نحدد دورها وهو تمويل الاقتصاد لا تمويل الدولة وفسادها، والاستثمار بمخاطر عالية هو دور صناديق متخصصة لا المصارف التي تستخدم أموال مودعين”.

المسؤول عن الانهيار

وعما إذا كان يعتقد أن تحميل القطاع ومصارف لبنان الفجوة المالية قد يؤدي إلى تطيير الودائع وتحديداً الدعاوى القضائية الأخيرة ضد المصارف، يرى أن “هناك سرديات لا تمت الى الواقع أو العلم المالي بصلة مثل سردية أن حماية الودائع تمر بحماية المصرف أو أصحابه غير صحيحة. حماية الودائع تبدأ بالاعتراف بالخسائر وإعادة الهيكلة الشفافة العادلة التي تحترم التراتبية الرأسمالية. أي دعم من الدولة لحماية الودائع إذا حصل يجب أن يذهب إلى المودع الذي يستحق الدعم فقط كما ذكرت أعلاه لا أن يمر بحماية المصرف ورفع المسؤولية عنه ولا أن يمر بكل المودعين من دون تمييز بمن فيهم المحترفون والمضاربون والمهربون، هذا كلام حق يراد به باطل”.

جريمة السحب

ويضيف أفيوني: “أما السردية الثانية، أن حماية المصارف في وضعها الحالي ستسمح بإنقاذ الودائع، على العكس فالاستمرار في الوضع الحالي هو الامعان في تطيير الودائع، الذي يتم الآن كل يوم عندما يسحب المودع ماله بالليرة على سعر اصطناعي ويتكبد خسارة ويخفف في الوقت نفسه من خسارة المصرف، هذه جريمة لا تجوز فكيف نسكت عنها؟”.

ويشير الى أن “إنقاذ الودائع لا يمر بتغطية الخسائر والنكران والتأجيل بل بالاعتراف بها والاعتراف بالمسؤوليات حتى نتمكن من معالجة الأزمة عبر إعادة هيكلة علمية توفر الأدوات القانونية للقضاء ليقوم بدوره. اليوم القضاء يتخبط لأن لا إطار قانونياً واضحاً لاعادة الهيكلة وبالتالي كل قاضٍ يجتهد وحده وفي أمور معقدة تقنياً وهذا الأمر خطير جداً”.

“الودائع طارت”

وعن وضع الودائع، يؤكد أفيوني أن “ودائع المودعين طارت لأن غالبية المصارف أنفقتها على تمويل الدولة، وتشاركت مع المصرف المركزي عن سابق تصور وتصميم سعياً منهما الى تحقيق مزيد من الأرباح. وقد شهدنا ذلك من خلال توزيع أنصبة أرباح ومكافآت مغرية”، داعياً الى تحميل تلك المصارف مسؤولية الخسائر “بعدما كانت تتباهى بأرباحها لسنوات عدة”.

وحمّل الدولة “الجزء الأكبر من المسؤولية خصوصاً في إعادة هيكلة الديون، إذ يجب عليها تسديد جزء من الديون حسب قدرتها المالية وعبر تقديم دعم مباشر إلى كل المودعين من دون تمييز وليس عبر تقديم حصانة وحماية للمصارف”.

لبنان الكبير